2019年バックナンバー

雑記帳

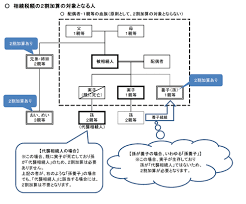

相続税の2割加算

相続税は、相続人が、夫婦親子兄弟だれでも同じ税額でしょうか。

相続や遺贈などによって財産を取得した人が、被相続人の一親等の血族(代襲相続人を含む)と配偶者以外の人の場合には、その人の相続税額にその相続税額の2割に相当する金額が加算されるという制度があります。

1 相続税額の2割加算

財産を取得した人が、被相続人の一親等の血族(代襲相続人となった孫(直系卑属)を含みます)及び配偶者以外の人である場合には、その人の相続税額にその相続税額の2割に相当する金額が加算されます。

財産を取得した人が、被相続人の一親等の血族(代襲相続人となった孫(直系卑属)を含みます)及び配偶者以外の人である場合には、その人の相続税額にその相続税額の2割に相当する金額が加算されます。

(注)

(1) 被相続人の養子は、一親等の法定血族であることから、相続税額の2割加算の対象とはなりません。

ただし、被相続人の養子となっている被相続人の孫は、被相続続人の子が相続開始前に死亡したときや相続権を失ったためその孫が代襲して相続人となっているときを除き、相続税額の2割加算の対象になります。

(2) 相続時精算課税適用者が相続開始の時において被相続人の一親等の血族に該当しない場合であっても、相続時精算課税に係る贈与によって財産を取得した時において被相続人の一親等の血族であったときは、その財産に対応する一定の相続税額については加算の対象になりません。

(1) 被相続人の養子は、一親等の法定血族であることから、相続税額の2割加算の対象とはなりません。

ただし、被相続人の養子となっている被相続人の孫は、被相続続人の子が相続開始前に死亡したときや相続権を失ったためその孫が代襲して相続人となっているときを除き、相続税額の2割加算の対象になります。

(2) 相続時精算課税適用者が相続開始の時において被相続人の一親等の血族に該当しない場合であっても、相続時精算課税に係る贈与によって財産を取得した時において被相続人の一親等の血族であったときは、その財産に対応する一定の相続税額については加算の対象になりません。

2 相続税額の2割加算の対象になる人

例えば、以下の方は相続税額の2割加算の対象になります。

(1) 被相続人から相続又は遺贈により財産を取得した人で、被相続人の配偶者、父母、子ではない人(例示:被相続人の兄弟姉妹や、おい、めいとして相続人となった人)

(2) 被相続人の養子として相続人となった人で、その被相続人の孫でもある人のうち、代襲相続人にはなっていない人

例えば、以下の方は相続税額の2割加算の対象になります。

(1) 被相続人から相続又は遺贈により財産を取得した人で、被相続人の配偶者、父母、子ではない人(例示:被相続人の兄弟姉妹や、おい、めいとして相続人となった人)

(2) 被相続人の養子として相続人となった人で、その被相続人の孫でもある人のうち、代襲相続人にはなっていない人

相続は、基本的に、配偶者、親、子の間の相続が基本で、きょうだいや、甥姪が相続したときは、2割増しの相続税がかかります。

これは、比較的理解しやすいですね。

あと、代襲相続で孫が祖父母の遺産相続をした場合、つまり、親が祖父母より先に死んでいる場合、祖父母の遺産を孫が受け取った場合には、原則として2割増しになりません。

これも、祖父母の子で、生きている子と死んでいる子がいた場合、生きている場合と死んでいる場合で、相続税を区別する理由はありません。

これも、比較的理解しやすいですね。

被相続人の養子となっている被相続人の孫は、代襲相続で孫が祖父母の遺産相続をした場合を除き、相続税額の2割加算の対象になります。

これは、少し難しいですね。

また、国税庁が理由を公表しているわけではありませんから、あくまで、想像ということになります。

祖父母と孫が養子縁組をしている場合、子供がいながら孫も相続人になりますので、本来なら「祖父母から子供」「子供から孫」という2段階での相続になるところを、世代を飛ばして孫が相続することで相続税の課税の機会を減らすことなります。

世代を飛ばして孫が相続するなら、その分余分に相続税を支払えというのが、一般的な解釈です。

高齢化となり、被相続人が90歳や100歳ということは珍しくなくなりました。

相続人である子が、既に死んでいたり、そう遠くない先に死亡することが予定されていることがあります。

それなら、子が相続して、子が遺産を使う機会もなく、さらに孫が子の死亡とともに相続するなら、孫を養子にして、相続税の節約を考えるという富裕層はいるでしょう。

そのとき、相続税に2割を加算して「世代飛ばし」による税金回避のハードルをあげるということは合理性があります。

なお、配偶者や子もなく、きょうだいが相続する場合、被相続人が高齢になっている場合は、きょうだいも高齢になっているでしょう。

いずれにせよ、きょうだいが相続する場合、2割増しになるのですから、甥姪に遺言で相続させる(遺贈する)というのも、合理的と考えられます。